Tuy nhiên, điều này đang dấy lên nỗi lo ngại Việt Nam có thể rơi vào bẫy thanh khoản khi hoạt động tín dụng bị suy giảm, dù các gói hỗ trợ được đưa ra và lãi suất cho vay đã giảm đáng kể.

Trên thế giới

Các chính phủ trên thế giới đang phản ứng mạnh mẽ cuộc khủng hoảng Covid-19, với sự kết hợp giữa chính sách tài chính và tiền tệ đã đạt quy mô 10% GDP toàn cầu. Theo đánh giá mới nhất của Liên hiệp quốc, những biện pháp kích thích này có thể không thúc đẩy tiêu dùng và đầu tư nhiều như các nhà hoạch định chính sách kỳ vọng.

Tình hình này gần giống với tình trạng “bẫy thanh khoản” John Maynard Keynes đề cập trong cuộc đại khủng hoảng. Hậu quả, đầu tư tư nhân không tăng trưởng và không thể kích thích gia tăng tổng cầu.

Trong bối cảnh của Covid-19, bẫy thanh khoản không còn là “bẫy” dành cho các nước phát triển mà đã lan sang các nước đang phát triển như nhận định của Paul Krugman. Hiện tại, ngoài Mỹ, châu Âu, Nhật Bản, nhiều nền kinh tế phát triển khác cũng đang phải đối mặt với tình trạng bẫy thanh khoản.

Lãi suất của các quốc gia này đang giảm sâu (EU ở mức 0%, Nhật Bản -0,1%) nhưng nền kinh tế vẫn tăng trưởng chậm (xem bảng 1). Ở các quốc gia đang phát triển, trước khi đại dịch xảy ra như Peru, Chile, Brazil và Columbia có tỷ lệ lãi suất chính sách dưới 5%. Tính đến thời điểm tháng 6-2020, tỷ lệ lãi suất dao động từ 0,25% ở Peru đến 3,25% ở Colombia. Điều tương tự cũng xảy ra ở một số thị trường mới nổi ở châu Á và Đông Âu.

Trong giai đoạn khi sự không chắc chắn gia tăng, các hộ gia đình và DN sẽ gia tăng nắm giữ tiền. Phần lớn các khoản tiền hỗ trợ nhận được từ chương trình kích thích đều nằm trong tài khoản NH và bản thân NH cũng dư thừa thanh khoản vì không thể cho vay do thiếu khách hàng đủ chuẩn để cho vay.

Trong thời gian từ tháng 2 đến 4-2020, lượng dự trữ vượt mức của các NH ở Mỹ đã tăng từ 1.500 tỷ USD lên 2.900 tỷ USD cao hơn mức 1.000 tỷ USD trong thời kỳ đại suy thoái. Sự gia tăng lớn của dự trữ NH cho thấy các chính sách kích thích kinh tế được thực hiện có hiệu ứng số nhân thấp và tín dụng NH không thể giải quyết tình trạng hiện nay ở các quốc gia trên thế giới.

Ở Việt Nam

Ở Việt Nam

| Bẫy thanh khoản là hiện tượng trong đó chính sách tiền tệ được nới lỏng để giảm lãi suất. Nhưng khi lãi suất xuống quá thấp lại khiến mọi người giữ tài sản của mình dưới dạng tiền mặt. Và chính sách tiền tệ vì vậy không còn hiệu lực. |

Đồng thời, Thông tư 01/2020/TT-NHNN cũng được ban hành, cho phép các NH cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, phí, giữ nguyên nhóm nợ hỗ trợ khách hàng bị ảnh hưởng do đại dịch. Với chính sách này, các NH đã thực hiện cắt giảm đáng kể lãi suất cho vay (Hình 1).

Dù nhận được sự hỗ trợ tích cực từ hệ thống NH, cầu tín dụng toàn nền kinh tế vẫn giảm mạnh. Theo số liệu tình hình kinh tế 6 tháng đầu năm 2020 của Tổng cục Thống kê, tăng trưởng tín dụng toàn nền kinh tế đạt 2,45%, thấp hơn mức 6,22% so với cùng kỳ 2019 và 7,82% cùng kỳ 2018.

Đây cũng là mức tăng trưởng tín dụng thấp nhất trong nhiều năm trở lại đây. Trong khi đó, tốc độ huy động vốn tăng 4,35%, gần gấp đôi so với mức tăng trưởng tín dụng 6 tháng đầu năm 2020.

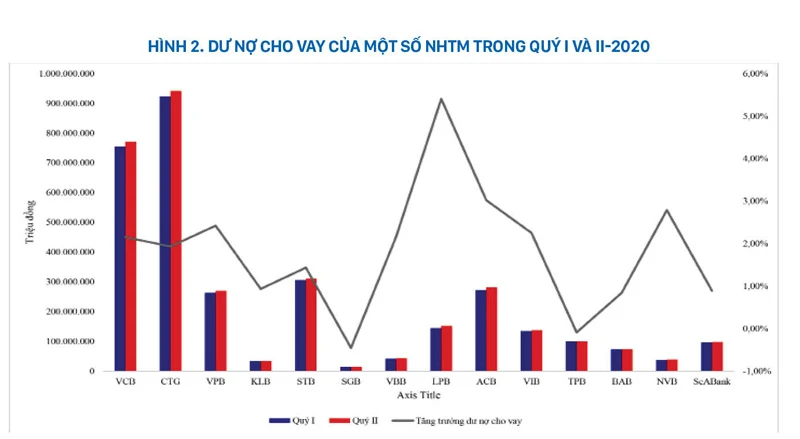

Theo báo cáo tài chính công bố vào quý II-2020, dư nợ cho vay trong quý II của một số NH đã có sự cải thiện nhưng không đáng kể, trong đó có 2/14 NH có mức tăng trưởng âm (SaigonBank, TPBank).

Ngoài ra, vì không thể đẩy mạnh cho vay, các NH đã chuyển sang nắm giữ trái phiếu doanh nghiệp (TPDN) và TP chính phủ (TPCP). Chẳng hạn, VPBank có tỷ lệ TP chiếm tới 18,9% tổng tài sản, trong đó TPDN NH đã mua vào tính đến cuối tháng 6 tăng gần gấp đôi so với đầu năm và TPCP tăng 9,6% so với đầu năm. Thực tế này đã đặt ra câu hỏi: liệu Việt Nam có rơi vào bẫy thanh khoản như các quốc gia khác?

Có 2 nguyên nhân chính dẫn đến sự sụt giảm trong tăng trưởng tín dụng. Thứ nhất, tâm lý ngại vay của DN xuất phát từ sự suy giảm hoạt động sản xuất kinh doanh hoặc không có nhu cầu vay vốn. Theo kết quả khảo sát của Talennet (2020), chỉ 12% DN, đặc biệt là lĩnh vực y tế và tiêu dùng, có tăng trưởng so với 2019, còn lại đều báo cáo sụt giảm doanh số.

Thứ hai, điều kiện cho vay còn khắt khe đối với DNNVV, các hộ kinh doanh là các thành phần dễ bị tổn thương khi gặp khủng hoảng như đại dịch Covid-19. Đơn cử, 4 NHTM có vốn nhà nước luôn có lãi suất cho vay thấp nhất trên thị trường nhưng buộc DN phải có lịch sử tín dụng tốt, dự án tốt, có tài sản đảm bảo hay phải là khách hàng lâu năm, khiến việc tiếp cận nguồn vốn không dễ dàng.

Vòng luẩn quẩn

Vòng luẩn quẩn

Có thể thấy, dù có những dấu hiệu của bẫy thanh khoản, nhưng vẫn chưa đủ cơ sở để kết luận khả năng Việt Nam rơi vào bẫy thanh khoản, đó là nhu cầu tín dụng vẫn gia tăng dù thấp hơn các năm trước.

Tuy nhiên, một số hàm ý chính sách có thể rút ra: Khi cung tín dụng không thể khơi thông, nguồn vốn NH có thể được sử dụng cho hoạt động đầu cơ tài chính. Các hoạt động này có thể gia tăng các bất ổn, và đến lượt nó sẽ không khuyến khích tiêu dùng và đầu tư để giúp hồi phục kinh tế.

Khi đại dịch kéo dài, DN lo ngại nền kinh tế phục hồi chậm trong 6 tháng đến 1 năm tới, họ sẽ tiếp tục trì hoãn đầu tư, có nghĩa điều này sẽ gây trở ngại cho việc phục hồi tăng trưởng. Chỉ Chính phủ mới có thể phá vỡ vòng luẩn quẩn này, khi hấp thụ rủi ro này bằng việc tiếp tục hỗ trợ DN trong khoảng thời gian nhất định, ngay cả trong trường hợp nền kinh tế không thể phục hồi.

Chẳng hạn, Chính phủ hỗ trợ cho DN với điều kiện DN phải duy trì lực lượng lao động, hỗ trợ chi trả lương cho người lao động và các chi phí khác trong bối cảnh doanh thu bị sụt giảm.

Bên cạnh đó, Chính phủ có thể phát hành các voucher tiêu dùng để kích thích chi tiêu của người dân trong khoảng thời gian nhất định thông qua các coupon điện tử, như kinh nghiệm của Trung Quốc. Biện pháp này đã có tác động đáng kể đến tiêu dùng và tổng cầu trong ngắn hạn.