Blue chips đọng vốn, CP đầu cơ nổi sóng

Phần lớn nhà đầu tư (NĐT) thông thường nhìn nhận hoạt động đầu cơ lướt sóng là loại giao dịch “ăn xổi” và “không tốt” trên TTCK. Tuy vậy thị trường lúc nào cũng tồn tại các chiến lược tìm kiếm lợi nhuận khác nhau, và đầu tư hay đầu cơ đều cùng một mục đích, chỉ khác cách thức.

Đối với mục tiêu tìm kiếm lợi nhuận thuần túy, một thương vụ tốt là một thương vụ có lãi và đầu tư hay đầu cơ đều hướng tới mục đích này.

Nếu nhìn từ góc độ có lãi hay không, thì hoạt động đầu cơ đang thành công, thậm chí là thành công rực rỡ. Thứ nhất, nếu so sánh từ góc độ tổng thể qua các chỉ số, đại diện của nhóm CP nhỏ, bao gồm phần lớn các mã thường xuyên được đầu cơ của sàn HoSE, là chỉ số VNSmallcap. Chỉ số này từ đầu tháng 8-2021 đến ngày 22-9 đã tăng 29%.

Trong khi đó chỉ số đại diện các CP blue chips VN30, bao gồm các CP chủ yếu được ưa thích đầu tư dài hạn, lại chỉ tăng 0,41%. Giả định một hoạt động đầu tư với CP này trong gần 2 tháng nay, thì rõ ràng nắm giữ chỉ số VNSmallcap lợi nhuận tốt hơn nhiều nắm giữ chỉ số VN30 Index.

Thứ hai, nếu tính về xác suất để có được cơ hội đạt lợi nhuận cao, thì các mã đầu cơ nhỏ cũng dễ dàng hơn nhiều. Trong 193 CP thuộc nhóm VNSmallcap, kể từ đầu tháng 8 đến ngày 22-9 (36 phiên giao dịch), xác suất để nắm giữ 1 CP và có lãi 10% lên tới 79,3% (153 mã/193 mã).

Trong cùng khung thời gian, xác suất để có được CP trong nhóm blue chips VN30 đạt lợi nhuận 10% chỉ là 16,7% (5 mã/30 mã). Có thể thấy ngay rằng mặc dù số lượng CP trong rổ VNSmallcap gấp 6,4 lần rổ VN30, nhưng cơ hội đạt lợi nhuận vẫn dễ chọn hơn nhiều.

Về mặt lợi nhuận, CP sinh lời tốt nhất từ đầu tháng 8 đến ngày 22-9-2021 của rổ VN30 là BVH, với mức lãi 15,46%. Thế nhưng rổ VNSmallcap cũng có tới 103 CP lãi trên 20%, tức là cũng hơn một nửa rổ này (53,3% số mã) lãi đậm hơn CP lãi to nhất của rổ blue chips VN30.

Còn bàn về siêu lợi nhuận thì APG lãi 154,12%, BMC lãi 138,44%, CSV lãi 128,57%, SJF lãi 118,72%, TDH lãi 114,61%... Ngay cả khi một số CP đầu cơ đã điều chỉnh gần đây thì vẫn có 8 CP lãi trên 100% cho đến ngày 22-9-2021.

Một điều khá rõ ràng đối với bất cứ NĐT nào khi 2 tháng qua là thời gian mệt mỏi khi nắm giữ CP blue chips. Mặc dù không nhiều CP thua lỗ, nhưng nguy cơ đọng vốn là hiện hữu. Đối với các NĐT dài hạn thì việc không có lãi, thậm chí thua lỗ trong một vài tháng không phải vấn đề lớn. Tuy nhiên trên TTCK Việt Nam, có bao nhiêu NĐT dài hạn như vậy?

Điều này lý giải hiện tượng dịch chuyển dòng vốn từ blue chips sang các CP vốn hóa nhỏ rất rõ trên thị trường. VN Index đại diện thị trường đạt đỉnh lịch sử vào ngày 2-7-2021 và điều chỉnh từ đó. Chỉ số VNSmallcap đại diện các mã vốn hóa nhỏ chỉ điều chỉnh cùng với VN Index đến ngày 19-7-2021 là đã chạm đáy và bắt đầu tăng liên tục cho đến nay.

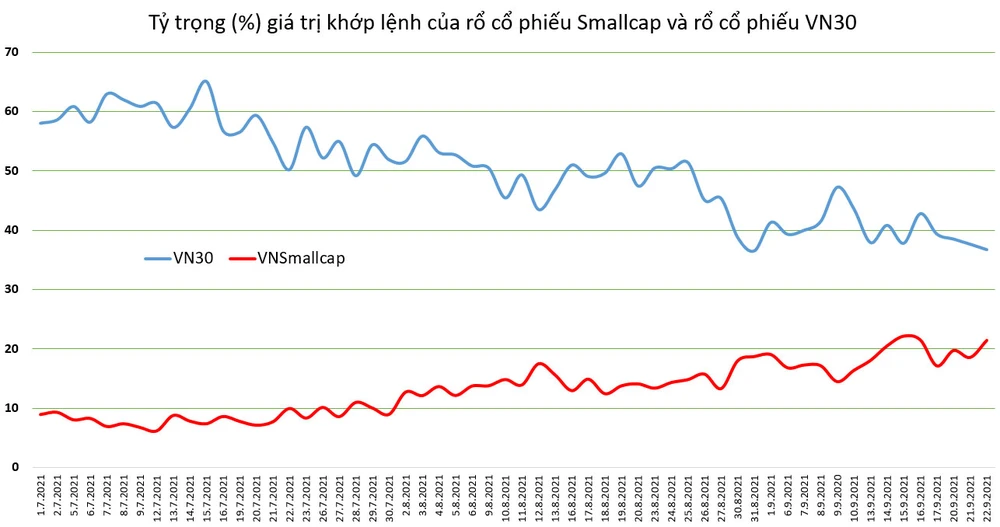

Từ đầu tháng 7 đến ngày 19-7, tỷ trọng giao dịch của rổ VN30 hàng ngày chiếm trung bình 60% giá trị khớp lệnh sàn HoSE và rổ VNSmallcap khoảng 7,9%. Tuy nhiên trong suốt thời gian còn lại, tỷ trọng này tăng dần đối với VNSmallcap và giảm dần đối với VN30 như có thể nhìn thấy ở biểu đồ trên.

Cho đến đầu tháng 9 này thì tỷ trọng giao dịch của VNSmallcap đã vượt 20%, trong khi tỷ trọng của VN30 đã tụt xuống khoảng 36-40%.

Blue chips hết thời?

Hiện tượng dòng vốn đổ xô vào đầu cơ các CP nhỏ đang tạo cảm giác thị trường “lệch lạc” vì tâm lý đầu cơ ăn xổi quá phổ biến. Thực ra nếu coi dòng vốn trên thị trường là một con số tương đối ổn định thì việc dòng vốn này dịch chuyển là bình thường vì tiền sẽ phải tìm đến nơi nào sinh lời tốt nhất, và nhóm nào nhận được nhiều tiền thì các nhóm khác phải ít tiền đi.

Thị trường Việt Nam yếu tố nhóm ngành không rõ ràng (CP ít mang tính đại diện một lĩnh vực sản xuất kinh doanh) nên hoạt động đầu cơ ngắn hạn thiên về vốn hóa và tỷ lệ CP trôi nổi (free float). CP càng dễ khống chế thanh khoản càng dễ được đầu cơ.

Lịch sử đã cho thấy nhiều giai đoạn thị trường vận hành “lệch lạc” như hiện tại, nhưng đó là một phần tất yếu. Blue chips quá ít biến động và gây đọng vốn nên chỉ những NĐT dài hạn ưa nắm giữ và các quỹ đầu tư lớn mới có thể giao dịch.

Ngược lại các nhà đầu cơ cá nhân ưa thích lướt sóng, muốn kiếm lời nhanh thì không thể để dòng vốn “chết” như vậy được. Đây thuần túy là tính thời điểm của quyết định giao dịch.

Yếu tố quan trọng là tính chất dòng tiền ở mỗi hoạt động giao dịch khác nhau. Không phải các quỹ đầu tư chuyên nghiệp không nhìn thấy cơ hội đầu cơ hay “không biết cách đầu cơ”, hay “không biết cách làm giá” mà phải chịu hiệu suất lợi nhuận kém xa các nhà đầu cơ cá nhân. Tiêu chuẩn, quy định giao dịch khác nhau, quy mô vốn khác nhau có ảnh hưởng rất lớn đến hoạt động.

Các blue chips đa phần có dòng tiền lớn của các NĐT chuyên nghiệp, nên khả năng “thổi giá” là một cuộc tranh đấu của nhiều bộ óc thông minh. Ngược lại, thổi giá CP đầu cơ nhỏ thường có người dẫn dắt và người chạy theo, miễn sao kể được một câu chuyện hấp dẫn nào đó để số đông tin tưởng.

Các blue chips mới là biểu hiện của dấu vết dòng tiền lớn và định hướng xu hướng của thị trường, bất chấp các CP nhỏ có thể “quậy” cỡ nào.

| Các blue chips đa phần có dòng tiền lớn của các NĐT chuyên nghiệp, nên khả năng “thổi giá” là một cuộc tranh đấu của nhiều bộ óc thông minh. Ngược lại, thổi giá CP đầu cơ nhỏ thường có người dẫn dắt và người chạy theo, miễn sao kể được một câu chuyện hấp dẫn nào đó để số đông tin tưởng. |