Các quỹ cận biên tăng mua cổ phiếu Việt Nam

Từ đầu tháng 12-2020, tiến trình nâng hạng của Kuwait trong nhóm thị trường cận biên của MSCI bắt đầu và kéo dài đến tháng 11-2021. Theo đó, TTCK Việt Nam được tăng tỷ trọng lên vị trí cao nhất trong nhóm thị trường này. Và dòng vốn đầu tư nước ngoài được trông đợi sẽ tăng mua cổ phiếu (CP) của Việt Nam.

Nhóm quỹ đầu tư quốc tế theo rổ thị trường của MSCI có thể được chia làm 2 nhóm chính: Nhóm thứ nhất là quỹ ETF bám sát chỉ số mà tiêu biểu là quỹ iShares MSCI Frontier 100 ETF. Nhóm thứ hai là các quỹ đầu tư tham khảo chỉ số MSCI Frontier Markets Index với những cái tên nổi bật như Schroder ISF Frontier Markets Fund, Coeli Frontier Markets Fund...

Các quỹ tham khảo chỉ số không nhất thiết phải phân bổ vốn chính xác theo tỷ trọng các thị trường, đồng thời dòng vốn cũng lớn hơn. Theo dữ liệu từ các quỹ đầu tư nói trên, tiến trình tăng tỷ trọng phân bổ vốn cho TTCK Việt Nam đã bắt đầu.

Quỹ iShares MSCI Frontier 100 ETF do BlackRock quản lý, có tổng tài sản đến ngày 16-12 là 411,5 triệu USD, đã tăng tỷ trọng phân bổ vốn vào TTCK Việt Nam lên 14,45% (tính đến ngày 15-12-2020) từ mức 12,11% hồi đầu tháng 10.

Ba khoản đầu tư lớn nhất của quỹ này trên TTCK Việt Nam là VNM, VIC và HPG. Các CP này được tăng mua khá tốt: VNM tại ngày 15-12 được tăng tỷ trọng lên 2,35%, tương đương 2,03 triệu CP từ mức 2,13% đầu tháng 10-2020 (1,73 triệu CP). VIC được tăng lên 2,21% (1,99 triệu CP) từ mức 1,88% (1,82 triệu CP). HPG tăng lên 1,77% (4,42 triệu CP) từ mức 1,15% (3,87 triệu CP).

Schroder ISF Frontier Markets Fund, quỹ đầu tư có quy mô khoảng 410 triệu USD đến cuối tháng 10-2020 phân bổ 19,6% vốn vào TTCK Việt Nam. Đến đầu tháng 12, tỷ trọng đã được nâng lên 23,2%.

Thực ra quỹ này đã tăng đầu tư vào Việt Nam đáng kể, khi cuối năm 2019 tỷ trọng thị trường Việt Nam chỉ chiếm 10,8%, còn thấp hơn cả tỷ trọng của CP Việt Nam trong chỉ số MSCI Frontier Markets Index (18,8%).

Trong năm 2020, quỹ này bắt đầu tăng tỷ trọng CP Việt Nam vượt tỷ trọng của chỉ số. Hiện trong 10 khoản đầu tư lớn nhất của Schroder ISF Frontier Markets Fund có tới 5 CP Việt Nam là VHM (4,8%), VNM (4,1%), VIC (4%), HPG (3,9%) và VRE (3,6%).

Quỹ Coeli SICAV I - Frontier Markets Fund quản lý 110 triệu USD, cũng đang liên tục tăng mua CP Việt Nam ngay cả trong những tuần đầu tháng 12 này. Hồi tháng 10-2020, tỷ trọng phân bổ vốn của quỹ cho thị trường Việt Nam khoảng 23%, đến hết tháng 11 đã tăng lên 25,6%. Số liệu ghi nhận đến tuần đầu tháng 12 là 25,77%.

Mặc dù chưa có báo cáo cuối cùng về tỷ trọng mới trong tháng 12-2020, nhưng một số khoản đầu tư vào CP Việt Nam trong quỹ này đã tăng lên. Chẳng hạn ở thời điểm công bố báo cáo tháng 11-2020, MWG có tỷ trọng lớn nhất trong quỹ với 11,4%, thì số liệu mới nhất là 11,68%. PNJ từ 5,6% cũng tăng lên 6,5%. Trong 10 khoản đầu tư lớn nhất của quỹ còn có thêm 2 đại diện Việt Nam nữa là VNM (4,56%) và VPB (3,02%).

Templeton-Frontier-Markets-Fund, quỹ đầu tư có tổng tài sản 345 triệu USD đến cuối tháng 11 cũng đã tăng phân bổ vốn cho TTCK Việt Nam lên 18,96%. HPG đang là CP Việt Nam có tỷ trọng lớn nhất trong quỹ này với 4,4%.

Hồi cuối tháng 10, HPG mới có tỷ trọng khoảng 4,01%. T.Rowe Price Frontier Markets Fund quy mô 100 triệu USD cũng tăng mạnh tỷ trọng CP Việt Nam lên 32% vào tháng 11. Trong 5 khoản đầu tư lớn nhất của quỹ có tới 3 CP Việt Nam MWG (5,45%), MBB (5,41%) và FPT (4,3%).

Chưa thể đảo ngược xu thế

Chưa thể đảo ngược xu thế

| Việc các quỹ tăng phân bổ vốn cho TTCK Việt Nam đang bắt đầu, nhưng MSCI lại có lộ trình kéo dài 1 năm để các quỹ thay đổi phân bổ tài sản, nên dòng vốn mới vào không dồn dập và hiệu ứng cũng rất khó nhận biết. |

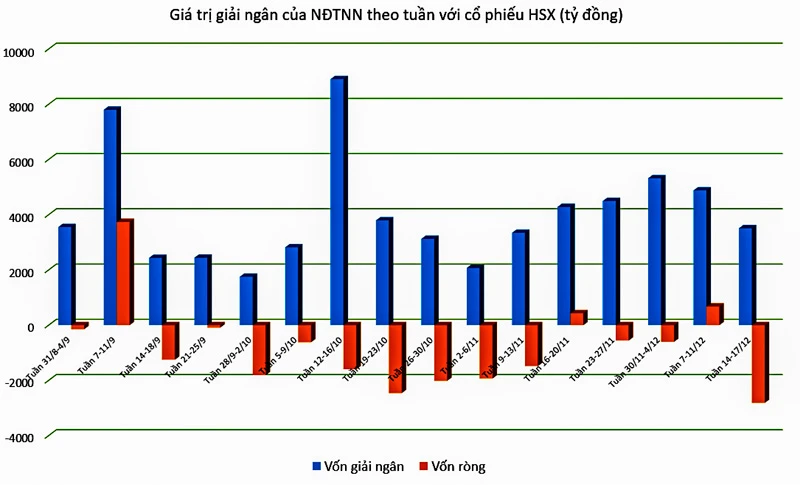

Thống kê lượng vốn giải ngân của nhà đầu tư nước ngoài với CP sàn HOSE từng tuần, có thể thấy trong tháng 11, giá trị mua gia tăng liên tục, mạnh hơn. Ngoại trừ 2 tuần cá biệt giữa tháng 9 và tháng 10 là do các thương vụ thỏa thuận riêng biệt, giá trị giải ngân các tuần tháng 11 cao hơn bình thường. Đó có thể là dấu vết của các quỹ đầu tư theo nhóm thị trường cận biên của MSCI thực hiện mua vào.

Thống kê cũng cho thấy tỷ trọng phân bổ vốn của các quỹ này chủ yếu gia tăng lớn nhất trong tháng 11 vừa qua.

Mặc dù giá trị giải ngân gia tăng, nhưng lượng vốn vào ròng thị trường lại không có gì đáng chú ý. Trong suốt cả tháng 11, chỉ có duy nhất 1 tuần thị trường ghi nhận lượng vốn ròng ở mức dương. Điều này thể hiện rằng lượng vốn giải ngân của các quỹ MSCI là quá nhỏ so với mức bán ra từ các nhà đầu tư nước ngoài khác trên thị trường.

Do số liệu thống kê tại sàn giao dịch chỉ tổng hợp con số chung cho cả khối nhà đầu tư nước ngoài, nên mặc dù có sự gia tăng lượng vốn mua ở một nhóm quỹ, nhưng tổng thể mức bán ra ở nhóm còn lại vẫn nhiều hơn, từ đó thể hiện số liệu vốn chảy ròng ra khỏi thị trường.

Trước thời điểm thị trường Kuwait được nâng hạng và TTCK Việt Nam chiếm tỷ trọng cao nhất trong nhóm thị trường cận biên của MSCI, nhiều ước đoán từ các công ty chứng khoán đã cho rằng sẽ có khoảng 120 triệu USD từ các quỹ ETF đang mô phỏng 2 chỉ số Frontier Markets Index và MSCI Frontier Markets 100 Index mua vào CP Việt Nam.

Nếu tính cả các quỹ chủ động (chỉ tham khảo chỉ số mà không phân bổ vốn chính xác tỷ trọng), thì con số có thể lên tới 200-210 triệu USD. Các ước đoán này không sai, nhưng lại không tính đến lộ trình tăng tỷ trọng kéo dài tới 1 năm như hiện tại.

Do đó, về cơ bản vẫn sẽ có một lượng vốn khá lớn đổ vào thị trường Việt Nam từ nay tới tháng 11-2021, nhưng sự tác động lên thị trường sẽ rất khó nhận biết. Mặt khác quy mô vài trăm triệu USD là khá nhỏ so với quy mô hàng tỷ USD của các quỹ chủ động, quỹ offshore đang đầu tư tại Việt Nam.

Nếu các quỹ chủ động tiếp tục thoái vốn thì lượng vốn bổ sung từ nhóm MSCI vẫn không đủ để đảo ngược xu thế bán ròng hiện tại.